本人李伟,来自珠海一家打印机制造的公司 -珠海奔图电子有限公司(纳思达集团旗下)。非常普通的一员,带着一个重复指数占全国第五名的名字,落在张伟和王伟之后。因为名字的问题,错失了不少机会(比如 HR筛选简历,提问 此李伟之后机会留给非李伟的同学,诸如此类)。然后这个问题在提交“财 务报表分析与企业估值”一课的作业时再次遇到,没办法只得再改个名字提交。阴差阳错地,由我来组织一篇感想纪念一下刚刚完成的“财务报表分析与企业估值”课程。

课程是从茅台的财务报表分析开始。面对三张完整的财务报表两眼一 抹黑,由点及面开始分析。众多的报表项之间的关联关系不清楚,只抓住了库存周转这一项来分析,导致跟最终的结论南辕北辙。

在学习的过程中,印象比较深的应该算是杜邦分析,剩余收益法, β 值 计算,估值与收并购的一些过程。这一块,我准备简单说一下杜邦分析和 β 值计算说起。

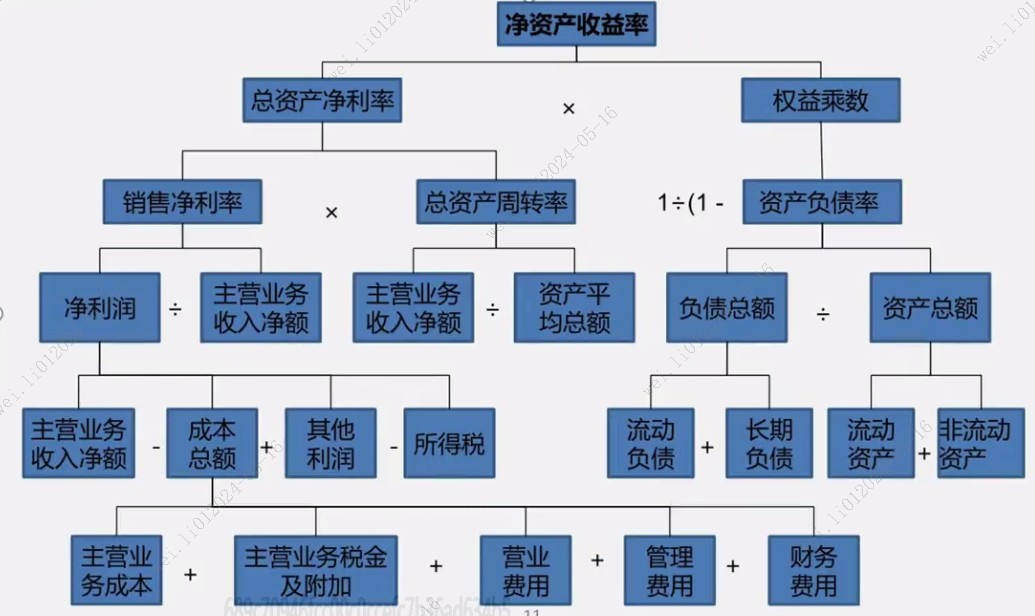

杜邦分析对财务报表的分析最直观的办法是将各种参数排列成了树状 结构,从上至下剪枝显示,一目了然。同时从其他工具人的网站也了解到,金融分析时大家用的比较多好像也是这个杜邦分析法。以下来自某金融分析网站,其实也可以从各种金融分析平台如东方财富上看到类似的图示。

从杜邦分析中引申出来,关于给股票定价的定量分析,最常见也最难把 握的是自由现金流折现的内在价值法,因为无论是预测未来现金流还是预测未来现金流的永续增长率都较为困难,就算是选择折现率,不同的人也有不同的选择。对于普通投资者的定价决策模型来说,人们常见也看重的财务指标“净资产收益率(ROE)”(参考巴菲特)开始思考。我决定回溯一下净资产收益率的公式。

净资产收益率(Return on Equity,ROE)表示的是股东权益的收益水平, 是公司盈利能力的重要指标。

ROE (净资产收益率) = 每股收益( EPS )/每股净资产( BPS )

每股净资产(BookValuePerShare,BPS)表示的是公司每股股票所代表的净资产。

BPS =( T otalShareholders ′ Equity − PreferredStock )/NumberofOutstandingShares

每股收益(Earnings Per Share,EPS)表示的是公司每股股票所获得的净 利润。

课后思考:

EP S (每股收益)=净资产收益率( ROE ) ∗ 每股净资产( BPS )

由于

P E (市盈率)= P (股价)/ EP S

得出

P E (市盈率)= P (股价)/( ROE ∗ BPS )

最终我们得出股价

P = PE ∗ ROE ∗ BPS

简单的理解就是,股价由市盈率(每收益市价)、净资产收益率(每收益净 资产)和每股净资产共同决定。与之类似,净资产收益率是由净利润率(盈利能力)、总资产周转率(营运能力)、财务杠杆(融资能力)共同决定。

如果市盈率保持不变,则ROE和BPS越高的企业其股价越高。不过当 市盈率保持不变的时候,股价是由净资产收益率ROE与每股净资产BPS的 乘积决定的,有时候当 BPS 很高时,ROE往往很难表现得很高。主要原因 是股东权益和总资产的规模越来越大,要想保持较高的资本回报率也会变得越来越困难。道理类同边际收益。

其次是 β 值的计算。关于这一块,当时小组作业的时候,计算的过程要 专门的同学花费不少时间来做,非常费劲。当时听课也听得不太明白,想着能在课后熟悉之后尝试自动化,可以实现一下陈玉罡老师在课程当中提到的ValueGo中的一个小功能。通过查询资料,也了解到当前许多金融分析师的 动态也是集中在这个领域,所以自己现在的目标就是要不断学习一些原理和基础工具,在了解基本的原理之后,利用工具帮助自己跳出具体的细节。

课后思考:

接下来是我的一些所思所想,不一定正确,但也是算是摸索过程中的一 些理解。有些是在自己查找资料过程中发现特别重要对个人理解有指导意义的,也一并放了进来。如果有不适,大家可以自行过滤。

课程对自身公司的指导意义:

案例说明

本人所在公司曾有的一个经典杠杆收购案例,即 2016年境内民企艾派克(隶属于纳思达集团)通过多种融资方式筹集现金,以年营收仅 20亿的企业,筹集过百亿的资金,完成合计超过 260亿元人民币大型并购案,上 市公司的募资能力可圈可点,尤其是大股东通过可交换债EB债募集资本在 2016年完成对利盟国际(下称“Lexmark”)的并购,很有启发性。

本案,买方,艾派克公司成立于2004年5月20日,于2007年11月在深 交所挂牌上市,股票代码002180.SZ,公司主营业务包括集成电路芯片、通用打印耗材及核心部件和再生打印耗材的研发、生产和销售。是国内打印机耗 材芯片市场的龙头企业,珠海市十强民营企业、广东省优秀企业。2014 年和2015 年,公司实现的归属母公司净利润分别为:34,266.63 万元和28,126.09 万元。并购前的2016Q3财报显示,公司实现营收22.13亿元,同比增61.79%, 实现净利润2.57 亿元,同比下降8.91%。

本案标的,Lexmark于1990年5月25日公司成立,控股母公司为纽交 所上市公司利盟集团(持有Lexmark的15%股份)。Lexmark是世界领先 的打印产品及服务供应商,在超过170个国家销售产品和提供服务,是受许多高科技产业分析公司认可的打印行业全球领导者。经过25年的发展和扩张,现在主要经营ISS业务和ES业务,ISS业务是激光打印硬件平台,如彩色激光打印机等,ES 业务是打印管理软件平台,如企业客户沟通管理软件(CCM)、企业文档输出管理(DOM)等。公司2014年和2015年实现的 净利润为5.17 亿元和2.61 亿元。

本案收购分两步实施:

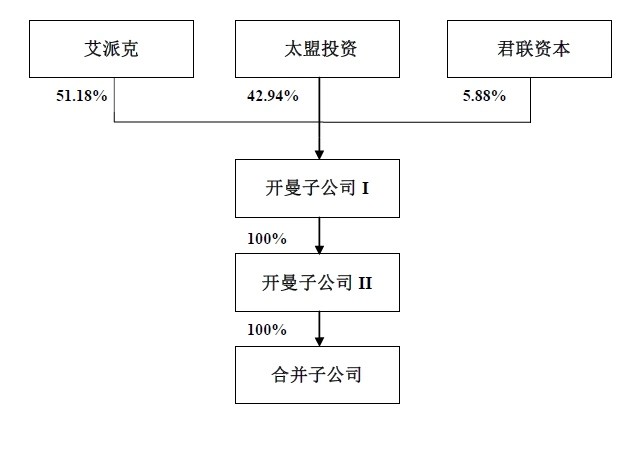

1、成立收购子公司,艾派克与太盟投资、君联资本(后改为朔达投资) 在开曼群岛共同设立开曼子公司I,然后开曼子公司I在开曼群岛设立开曼子公司II。出资总计23.2 亿美元,约合150.75 亿元。

2、合并子公司与Lexmark合并:合并子公司以现金购买Lexmark100% 股权,共6600万股,按40.5元每股,股权对价27亿美元,带息债务9.14亿美元,类负债事项4.3亿美元,总计向Lexmark支付40.44亿美元。交易 通过合并子公司和 Lexmark 合并的方式实施,合并后合并子公司停止存续,Lexmark即成为最后实体。

现在重点研究该笔并购中现金的来源:

(1)设立子公司募资23.2亿美元,其中艾派克出资现金约11.90亿美元,占比51.18%,约合76.99亿元;太盟投资出资现金约9.30亿美元,占比42.94%,约合60.17亿元;君联资本出资现金约2.00亿美元,占比5.88%, 约合12.94 亿元。其中,艾派克的现金出资来源为自有现金以及当时的控股股东赛纳科 技(即纳思达)提供的借款。包括自有资金1.08亿美元(约合7亿元),同时赛纳科技借款融资10.82 亿美元(约合70 亿元)。赛纳科技的借款来源于公司自有账面现金,同时发行可交换债,其中账面资金2.94亿美元(约合19亿元),可交换债EB:7.88 亿美元(约合52亿元)。满足上市公司约合70.00 亿元的融资需求。交易的剩余款项将由开曼子公司 II和合并子公司向银行贷款取得,公司已取得中国银行和中信银行的并购贷款承诺函(共计 15.83亿美元授信,约合102.42 亿元),将由该等大型国有银行牵头组织银团为公司本次交易提 供并购贷款。

通过私募EB,大股东赛纳科技和艾派克解决了60亿的并购资金。这是 A股资本市场史上最大规模的私募EB。由于嵌入类认股期权、条款设计灵活,通过私募方式发行的可交换债的利率可大大低于同期发行、同等评级下的其他公司债券,而非公开发行的方式则可以绕开公开发债对发行人净资产、净利润和债务余额等多方面的门槛。发行EB债券,无论是在债券利率, 还是在质押转换率方面,相对直接进行股票质押贷款,都有很大的优势。

因此,除了大股东直接现金借款之外,以大股东持有的股份发行EB债 券进行募资,并向上市公司借款,这种有效的办法值得我继续学习和揣摩。

指导意义 :

作为一名制造业从业者,这门课程对我所在行业的启示尤为明显。从企业协同效应和ROE决定因素的角度来分析一家公司的收并购是否“好”。

首先,纳思达也就是当时的赛纳收购Lexmark后,在赢利能力方面实现 了显著的提升。通过收购,子公司奔图利用Lexmark的技术和产品优势,提高产品了的技术含量和市场竞争力。这对于提高产品的附加值和销售价格有利,进而提高利润率。此外,奔图还通过优化整体的产品结构和市场布局,提高产品的市场占有率,进一步增加收入和利润。通过这些措施,整个集团 公司提高了赢利能力。

其次,在营运能力方面也实现了明显的提升。Lexmark在全球范围内拥 有完善的供应链体系,而纳思达则在国内市场具有较强的生产能力和成本优势。通过收购,纳思达也得以充分利用Lexmark的供应链资源,实现产业 链的整合和优化,降低生产成本,提高生产效率。同时,纳思达将自身在国内市场的生产优势与 Lexmark在国际市场的销售优势相结合,实现产业链 的全球布局和优化,提高企业的竞争力和盈利能力。通过这些措施,纳思达提高了营运能力。

最后,在财务杠杆比率方面也实现了有效的优化。在收购过程中,纳思 达运用了财务杠杆,通过借债等方式筹集了收购所需的资金。虽然这增加了企业的财务负担和财务风险,但纳思达通过有效的财务管理,降低了收购所带来的财务风险。例如,纳思达通过合理安排债务结构和还款计划,降低了债务成本和偿债压力;通过加强现金流管理,确保了企业具备足够的流动性,防范流动性风险;通过提高盈利能力,增加了经营现金流,并降低了财务风险。通过这些措施,纳思达实现了优化财务杠杆比率,也提高了股东权益回报率。

从事后来看,纳思达收购Lexmark后,在赢利能力、营运能力和财务杠 杆比率三个方面实现了显著的协同效应。这些协同效应对于纳思达尤其是奔图提高市场份额、优化产品结构、降低财务风险、提高企业价值和股东价值有非常明显的助益。在未来的发展中,如何充分利用集团带来的持续协同效应,加强自身的内部整合和优化,实现所在业务的持续增长,也是我所在岗位应该要重点关注的。

课程对未来学习的指导意义:

通过学习财务报表分析与企业估值这门课程,我对简单的财务金融知 识有了一定的了解。财务报表不仅是企业经济活动的记录,更是分析企业价值、预测未来发展趋势的重要工具。这使我更加坚定了学习并利用自动化工具助力金融分析的决心。我相信,自动化工具能在后续的工作中能帮我精确地完成一些分析工作,从而为企业创造更大的价值。

此外,这门课程还激发了我对金融科技(FinTech)的浓厚兴趣。金融科 技的发展正以前所未有的速度改变着传统金融行业,为企业和个人提供了更加便捷、高效的金融服务。我对金融科技如何与财务分析相结合、如何为企业创造价值产生了极大的好奇。我相信,在未来的学习和工作中,金融科技将发挥越来越重要的作用,而我也会积极关注并学习这方面的知识。